到了先秦时期,因为吃狗肉不再是稀疏平常之事,所以也有了狗屠这个职业。就如同当代杀牛杀羊一般,当时狗屠的存在也证明狗肉确实是常见肉类之一。

节前行情走得太快,对于很多重要的问题,都没有给我们多少时间来思考和反映,正好国庆长假,可以静下心来仔细想想。

继续持仓 or 落袋为安,就是摆在眼前的迫切问题。

要么空仓要么满仓,这种非0即1的做法不可取,因为太极端,一旦判断错误,很容易心态失衡,一步错步步错。

合理做法是通过调节仓位高低来应对,涨高了就降低仓位,跌多了就提高仓位。

之前我提到过,可以根据全市场的估值高低,来决定自己的股票资产仓位高点。

估值是大周期择时的重要指标,可以帮我们识别出市场在大周期级别的贵与便宜。

估值为普通投资者提供了一种简单、易掌握且有一定效果的投资方法,按照这种方法来投资,在市场低位保持高仓位,在市场高位只留低仓位,可以保证我们不会犯大错,只要能做到这点,很大概率是赚钱的。

在这个重要的拐点时刻,我们有必要审视一下目前A股市场的估值高低位置,并由此决定自己的股票仓位多少最为合适。

判断的依据是核心宽基指数估值、温度计、风险补偿收益率、股债收益比这四个指标,通过它们,我们可以"定量"地判断出市场估值高低位置。

指标教程链接:《四个指标、四幅图,教你准确把握股票市场的估值高低》

1.核心宽基指数估值

核心宽基指数,是对A股市场代表性最强的指数,包括:上证指数、上证50、沪深300、中证500、中证1000、创业板指、科创50等。

宽基指数适用于用市盈率PE来判断估值高低,所以我们这里看它们的PE。

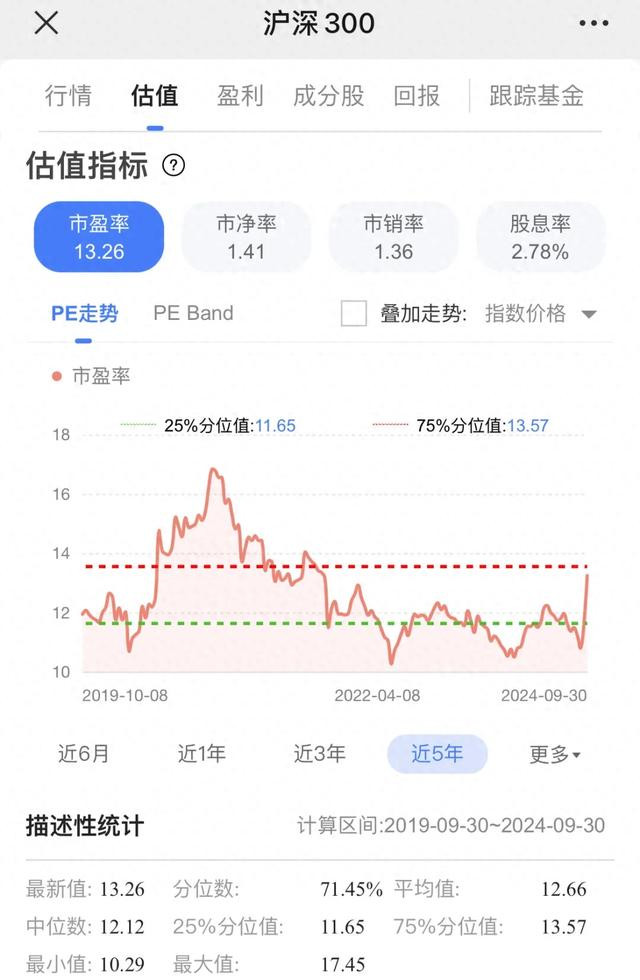

沪深300的历史PE走势:

近10年的PE,最低是10.29倍,最高是17.45倍,平均值是12.66倍,中位数是12.16,而最新值是13.26倍,差不多处于中轴位置。

其他核心宽基指数的PE,大多分位数处于50%以上,但PE绝对值不高。

指数宝中,这些核心宽基指数的最新估值状态大多是:"适中"。(估值状态分为五档:很低、较低、适中、较高、很高)

从核心宽基指数的角度看,现在市场整体的估值状态是"适中"。

另外,有一点需要注意,过去一年,经济下滑,企业盈利下滑,根据公式:市盈率PE=股价P/每股盈利Eps,在股价不变的前提下,Eps下滑会导致PE上升,而未来经济即将迎来政策强刺激,Eps大概率会回升,从而推动PE下降。这是主观上的一点考虑。

2.温度计

温度计是我们自研的一个指标,它等于31只申万一级行业指数的PE分位数和PB分位数的平均值的平均值。

温度计度量的是A股市场所有行业板块的整体估值高低状态。它的取值范围为0~100%,指标值越低说明估值越低,反之估值越高。

下图是温度计的历史走势图,叠加中证全指价格走势:

最新温度计值是44%,处于中性偏低位置。

3.风险补偿收益率

风险补偿收益率是指,相较于无风险收益率(十年国债收益率),投资股票资产所能获得的风险补偿收益率有多高,它可以用来判断股票市场估值的高低情况。

风险补偿收益率 = 风险收益率 - 无风险收益率= 1/市盈率(PE) - 十债YTM

其中,我们选取万得全A指数来代表风险资产,也即A股,同时以十年国债到期收益率(简称“十债YTM”)来代表无风险利率。

下图是风险补偿收益率的历史走势:

历史上,当风险补偿收益率小于0时,说明股票市场是极度高估的,当风险补偿收益率大于4%时,说明股票市场是极度低估的,往往对应历史级别的底部。

最新风险补偿收益率是3.24%,对应市场估值位置是:中性偏低。

4.股债收益比

股债收益比代表的是投资股票的分红收益,是投资债券收益的多少倍,它度量的是股票资产相较于债券资产的长期配置价值。

股债收益比 = 股票的股息率 / 债券的到期收益率

当股息率大于债券到期收益率,也即股债收益比大于1时,此时股票资产的长期配置价值是明显高于债券资产的。

下图是股债收益比的历史走势图:

历史上,股债收益比高于1就算低估了,高于1.1一般都对应市场底部,而最新的股债收益比高达1.73,正处于历史极高区间。

之所以会出现这么高的股债收益比,并非因为上证50,而是十年国债到期收益率创历史的降到了2.2%这种低位。

从股债收益比看,目前估值历史低位。

。。。

综合上述四个指标,目前整个A股市场的估值处于"中性偏低"状态,依据这个结论,目前股票仓位维持6成比较合适。

假如你的股票仓位高于6成港股配资杠杆,可以趁行情还处于疯涨时,择机在行情冲高时将仓位降下来一下,这样,不管后面是继续涨还是回调,都好接受,心态上会好一些。